- 地震保険料控除とはどのような制度か

- 地震保険料控除でいくら戻るのか(計算方法)

- 年末調整と確定申告の記入例

地震保険の保険料を支払った場合、一定金額を所得から差し引くことができます。

これが地震保険料控除です。

地震保険の負担を実質的に減らすことができる制度ですが、年末調整や確定申告の際に自ら申請する必要があるので、制度の内容を理解しておくことが大切です。

この記事では、地震保険料控除とはどのような制度なのか、控除の計算方法といくら戻る(負担軽減される)のか、年末調整と確定申告における控除の方法(記入例付き)について解説します。

地震保険料控除とは

地震保険料控除とは、地震保険の加入者が保険料を支払った保険料に応じて、1年間(1月1日から12月31日)の所得から一定金額を差し引くことができる仕組みです。

年末調整や確定申告で地震保険料控除を申請すれば、所得から地震保険料の全部または一部が控除され、所得税や住民税の負担が実質的に安くなります。

税制上、火災保険は控除の対象外です。

地震保険は単独では加入できず、必ず火災保険とセットで(特約として)加入しますが、控除対象は地震保険のみです。

地震保険については、別の記事で詳しく解説しています。

地震補償保険に適用されるか

地震補償保険というのは、損害保険会社が独自に販売する地震に関する保険です。

火災保険とセット加入が必要な地震保険とは違い、単独で加入することができ、地震保険の上乗せ補償として地震保険とセットで加入することもできます。

2019年7月時点では、地震補償保険の保険料は地震保険料控除の対象ではありません。

地震保険料控除で控除される金額

地震保険料控除で控除される金額の限度額は、所得税と住民税(地方税)で異なります。

| 税金の種類 | 1年間の地震保険料 | 1年間の控除限度額 |

| 所得税 | 50,000円未満 | 支払金額全額 |

| 50,000円以上 | 一律50,000円 | |

| 住民税 | 50,000円未満 | 保険料の1/2 |

| 50,000円以上 | 一律25,000円 |

旧長期損害保険契約の経過措置

平成18年の税法改正によって、平成19年以降は損害保険料控除が廃止され、同年1月1日から地震保険料控除が開始されました。

平成18年12月31日までに加入した長期損害保険契約(保険期間または共済期間の始期が平成18年12月31日までのもの)の保険料については、以下の要件を満たせば地震保険料控除の対象となります。

- 満期返戻金などがあり、保険期間または共済期間が10年以である

- 平成19年1月1日以降にその損害保険契約などの変更をしていない

地震保険料控除の対象となるのは、積立型傷害保険、年金払積立傷害保険、積立型火災保険などです。

損害保険会社によって名称が異なるので、契約内容を確認して控除の対象となるかどうか確認する必要があります。

旧長期損害保険契約の控除基準や控除限度額は地震保険の保険料とは異なるので、注意が必要です。

| 税金の種類 | 1年間の地震保険料 | 1年間の控除限度額 |

| 所得税 | 10,000円未満 | 支払金額全額 |

| 10,000円以上 20,000円未満 | 支払金額×1/2+5,000円 | |

| 20,000円以上 | 一律15,000円 | |

| 住民税 | 5,000円未満 | 支払金額全額 |

| 5,000円以上 15,000円以下 | 支払金額×1/2+2,500円 | |

| 15,000円以上 | 一律10,000円 |

地震保険料と旧長期損害保険料の両方を支払った場合、それぞれの基準で計算した控除金額の合計額(控除限度額50,000円)が控除されます。

地震保険料控除の計算方法(いくら戻るのか)

地震保険料控除の控除額について、所得税と住民税に分けて解説していきます。

地震保険料控除の計算方法:所得税

1年間の地震保険料が50,000円未満なので、30,000円全額が課税所得金額から控除されます。

1年間の地震保険料が50,000円以上なので、一律50,000円が控除されます。

地震保険料は50,000年未満なので、30,000円全額が控除されます。

旧長期損害保険料は30,000円なので、一律15,000円が控除されます。

地震保険料の控除が30、000円、旧長期損害保険料の控除が15,000円なので、合計45,000円が控除されることになります。

地震保険料控除の計算方法:住民税

1年間の地震保険料が50,000円未満なので、保険料の1/2である15,000円が控除されます。

1年間の地震保険料が50,000円以上なので、一律25,000円が控除されます。

地震保険料は50,000円未満なので、保険料の1/2である15,000円が控除されます。

旧長期損害保険料は5,000円以上15,000円未満なので、支払金額×1/2+2,500円=7,500円が控除されます。

したがって、15,000円+7,500円=22,500円が控除額となります。

いくら戻ってくるのか(どれくらい節税できるのか)

「地震保険料の控除額=戻る(節税できる)金額」ではありません。

所得税や住民税の税額は、1年間の所得から地震保険料控除などを差し引いて算出される課税所得に基づいて決まります。

地震保険料の控除額は、課税所得を算出するための要素の1つであり、実際に戻る金額ではないのです。

では、地震保険料控除によって、住民税や所得税をいくら戻ってくる(節税できる)のでしょうか。

具体例で確認しておきましょう。

地震保険料控除は、保険料が30,000円なので、30,000円全額が控除されます。

所得(400万円)から地震保険料控除(30,000円)を差し引くと、課税所得金額は397万円となります。

課税所得金額が「330万円超695万円以下」の場合の税率は20%、控除額は427,500円です。

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

| 695万円超 900万円以下 | 23% | 636,000円 |

| 900万円超 1800万円以下 | 33% | 1,536,000円 |

| 1800万円超 4000万円以下 | 40% | 2,796,000円 |

| 4000万円超 | 45% | 4,796,000円 |

所得税額は、366,500円(397万円×0.2-427,500円)となります。

一方で、地震保険料控除がない場合の所得税額は、372,500円(400万円×0.2-427,500円)です。

したがって、地震保険料控除を利用することにより、6,000円(372,500円-366,500円)が戻る(節税できる)ことになります。

※分かりやすくするために、地震保険料控除以外の控除は考慮していません。

地震保険料控除の対象となる人

地震保険料控除の対象となるのは、以下のとおりです。

- 地震保険控除を受ける本人が所有する居住用の家屋・生活用動産を保険対象とする地震保険契約

- 本人と同一生計の配偶者が所有する居住用の家屋・生活用動産を保険対象とする地震保険契約

- その他の親族が所有しているが所有する居住用の家屋・生活用動産を保険対象とする地震保険契約

併用住宅は、住宅使用している面積の割合部分だけが地震保険料控除の対象です。

ただし、住宅使用している面積が90%を超える場合、全額が控除の対象になります。

地震保険料控除を申請する方法と記入例

地震保険料控除は、年末調整または確定申告で申請することになります。

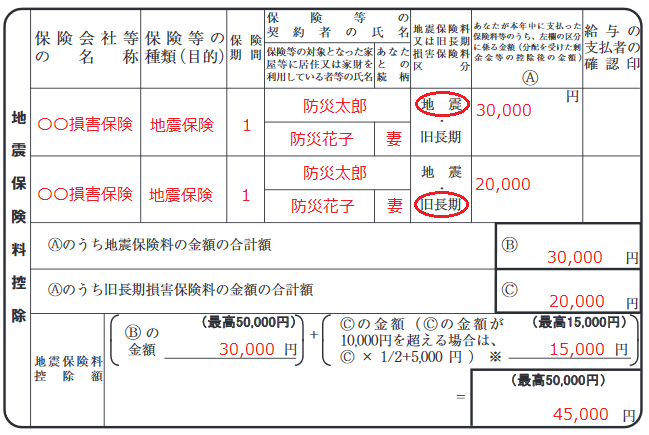

年末調整における地震保険料控除の記入例

「給与所得者の保険料控除申告書」の「地震保険料控除」欄に必要事項を記入します。

【給与所得者の保険料控除申告書】

- 保険会社等の名称:保険会社名を記入(例:東京海上日動など)

- 保険等の種別:「地震保険」などと記入(旧長期障害保険の場合、年金払長期傷害保険などと記入)

- 保健期間:保険の期間を記入(例:1、4など)

- 保険等の契約者の氏名:保険契約者の氏名を記入

- 保険等の対象となった家屋等に居住または家財を利用している者等の氏名:保険対象の家族に住んでいる人や、家財を使用している人の氏名を記入

- 地震保険料又は長期損害保険料区分:「地震」または「旧長期」に〇を付ける

- あなたが本年中に支払った保険料等のうち左記の区分に係る金額Ⓐ:1年間に支払った保険料を記入(Ⓑ、ⓒ)

- Ⓐのうち地震保険料の金額の合計額:地震保険料の合計額を記入

- Ⓐのうち旧長期損害保険料の金額の合計額:旧長期損害保険料の合計額を記入

- 地震保険料控除額:Ⓑ、ⓒの金額を記入し、合計金額を記入する

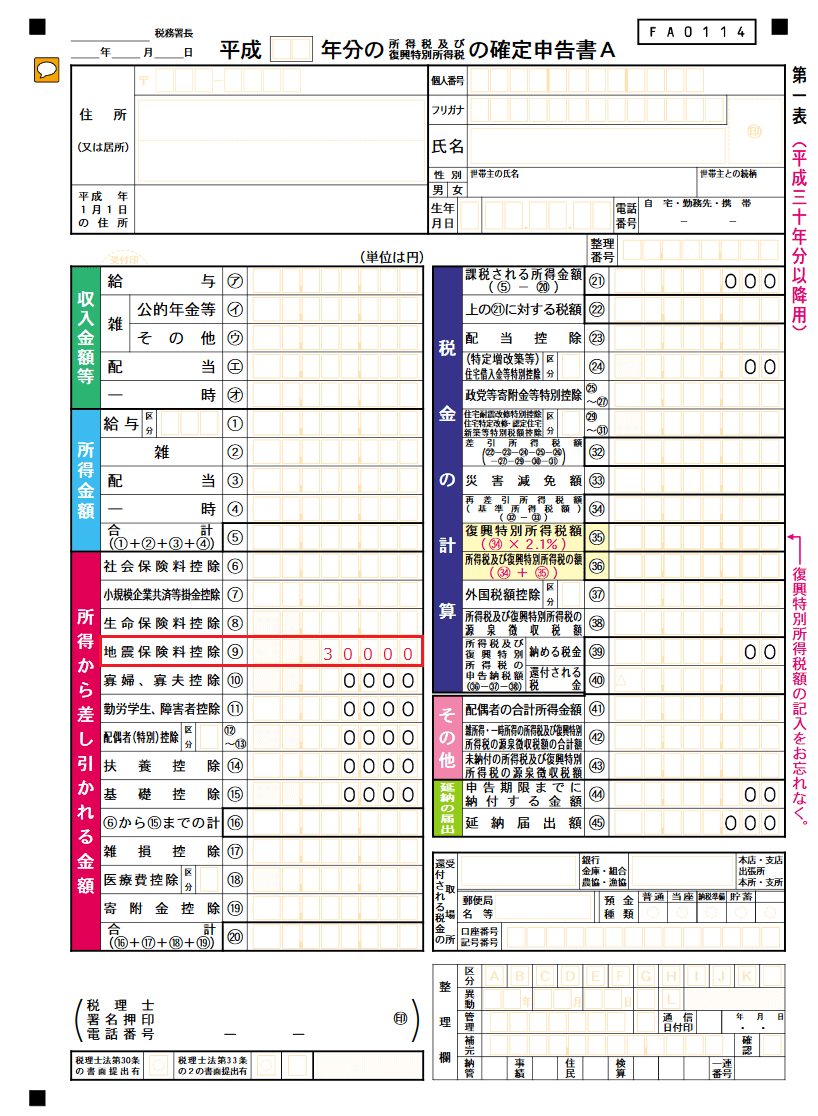

確定申告における地震保険料控除の記入例

【確定申告書A第一表】

赤枠の中に地震保険料控除額を記入します。

記入するのは、地震保険料の控除額と旧長期損害保険料の控除額の合計額です。

年末調整と違って欄が一つしかありませんが、複数の契約がある場合は合計金額を記入するのを忘れないようにしてください。

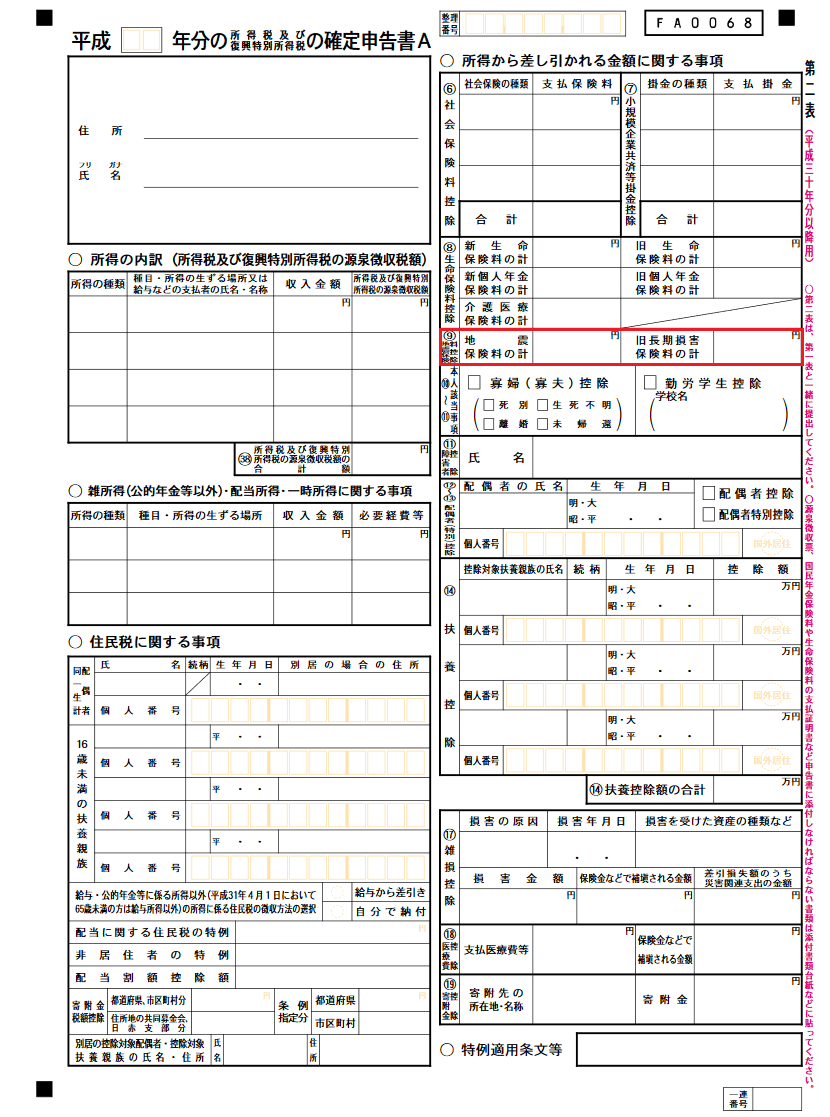

【確定申告書A第二表】

確定申告書A第二表は、地震保険料と旧長期損害保険料を分けて記入できるようになっています。

年末調整と確定申告のどちらで申請するのが良い?

年末調整と確定申告のどちらで申請しても、控除額が変わることはありません。

会社員の場合、年末調整で申請するのが一般的です。

勤務先が控除額などを計算してくれますし、還付時期も12月末から1月ころと早いからです。

ただし、自宅に入居して1年目は、確定申告で住宅ローン控除を申請する必要があるので、地震保険料控除も一緒にしておくと良いでしょう。

保険料控除証明書

地震保険料控除を受けるには、保険料控除証明書の提出が必要です。

保険料控除証明書の発行方法は、基本的には2種類あります。

- 初年分:保険証券に添付

- 2年目以降分:「控除証明書」を発行して毎年10月頃に契約者へ郵送

地震保険料の契約が団体扱いの場合

原則として、個人には保険料控除証明書が発行されません。

地震保険料などの年末調整に必要な資料は、損害保険会社から勤務先に直接資料などが送付される取り扱いになっています。

そのため、地震保険料控除に関する情報が知りたい場合は、勤務先に問い合わせる必要があります。

1つの契約で地震保険料と旧長期損害保険料の両方を支払っている場合

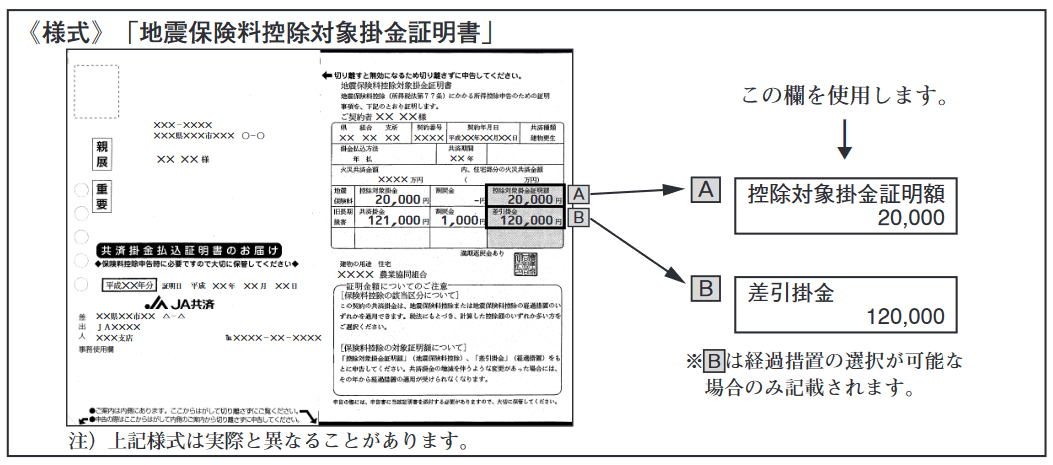

出典:建物更生共済契約への地震保険料控除の適用について|JA共済

控除対象となるのは、地震保険料または旧長期損害保険料のどちらか一方だけです。

保険料額や控除額を確認し、控除額が大きい方を利用することになります。

地震保険を長期契約(2年から5年)し、複数年分の保険料を一括で支払う場合、支払った年の保険料全額が控除対象になるわけではありません。

控除対象となるのは、一括で支払った保険料総額を保健期間(年)で割って算出した「1年分の保険料」のみです。

残額については、翌年以降に1年分ずつ控除対象となります。

まとめ

地震保険料控除を利用すれば、地震保険料の負担を減らすことができます。

家計の負担減になる制度ですが、年末調整や確定申告の際に自ら申請する必要があるので、忘れないように注意が必要です。

なお、地震保険料の負担を減らすには、保険料自体を安く抑えることも大切です。

しかし、地震保険は、火災保険の特約(オプション)として加入する必要があり、保険料や保険の内容は国が決めるので、損害保険会社によって差がありません。

地震保険が高いか安いかは、火災保険の保険料によって変わるので、加入する火災保険を比較検討して選ぶことになります。

【3分で火災保険を一括見積り】

公式サイト⇒火災保険一括見積もり依頼サイト